美国又将迎来一场“核弹”级考验?

在硅谷银行突然倒闭引发的银行业危机担忧持续之际,近日,多家媒体和华尔街投行警告:那些面临着流动性危机的中小银行,又将迎来一场“核弹”级考验。

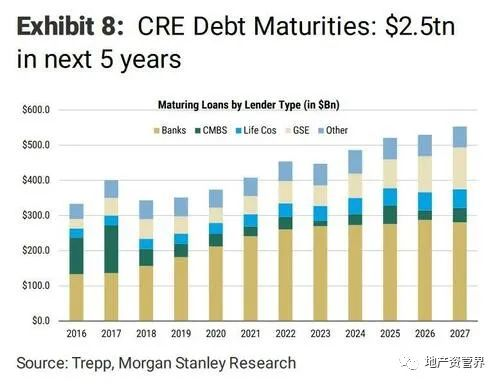

最新数据显示,未来五年间,这一风险敞口大考在即:将有2.5万亿美元贷款到期。仅今明两年就有近万亿美元债务到期。明晟(MSCI)Real Assets部门的研报显示,美国商业房地产在2023年将有4000亿美元债务到期,2024年另有近5000亿美元贷款到期,未来五年内共有总计2.5万美元的债务到期。

鉴于去年下半年起,美国最大型银行陆续收缩对商业房地产贷款的敞口,中小型银行异军突起成为商业地产新发贷款的主力军,近期这些地区银行的动荡加剧了商业房地产债务的压力。

研报称,一方面,放贷机构可能在地区银行倒闭危机之后收缩贷款规模。同时,加息环境中更高的借贷成本和下跌的房产价值,增加了商业物业持有人的现有房贷再融资(refinance)难度。

这就构成了一个恶性循环,即伴随美国银行业危机蔓延,规模较小的银行可能进一步回撤商业地产贷款规模,私人债务基金可能参与进来填补空白,但他们要求的融资成本会更高,且不太可能达到所需的规模,造成信贷紧缩的局面。

明晟Real Assets的经济学家Jim Costello便称,上周美国银行业动荡已经击中了2022年支持商业地产按揭贷款最多的贷方集团——中小型的地区银行,“这就好比在一个人坠落的时候再踹上一脚,无疑会加速坠落的过程。关键是这一切正在发生。”

具体来看:在商业办公楼地产领域,明晟认为有近400亿美元的房产更可能陷入困境,即令银行等放贷机构面临这批债务的偿付压力。摩根大通和高盛指出,截至今年2月、即地区银行业危机之前,美国中小型银行的商业地产贷款敞口高达惊人的70%-80%。

摩根大通、马斯克都在警告

摩根大通称,美国商业房地产支撑着数千亿美元的债务,而这些债务将在明年到期,需要以更高的利率进行再融资。这可能会对整个银行系统造成冲击,然而本月早些时候,硅谷银行及签名银行的破产,已经对整个银行系统造成了冲击。

摩根大通全球市场首席策略师Marko Kolanovic警告称,“商业房地产的压力似乎正在加剧,而银行的冲击可能会使其债务负担复杂化。”

此外,美国银行Michael Hartnett此前也表示:“人们普遍认为,随着商业地产贷款的贷款标准进一步收紧,商业地产将成为下一个出现危机的领域。”

一方面,美国房地产和租金价格持续下跌;另一方面,由于许多员工仍然在家工作,商业房地产空置率仍处于50%左右,这都对该行业造成了沉重打击。

这种疲软正在资产价格上显现出来。追踪商业抵押贷款支持的债券投资组合iShares CMBS ETF,目前的交易价格远低于2020年3月新冠疫情最严重时的低点,仅比该基金2012年成立以来的最低水平高出6%。

近日,美国媒体Kobeissi Letter在社交媒体推特上发文称,未来五年美国将有超过2.5万亿美元的商业房地产债务到期,规模之大远超过去任何时间的水平。与此同时,全美平均房价翻了一倍多,而商业地产的入住率却只有60-70%。

特斯拉CEO马斯克回复了Kobeissi Letter,并表达了相同的担忧。他表示,这是美国迄今为止最严重的、迫在眉睫的问题。房贷也是。

咨询公司Grit Capital创始人兼首席执行官Genevieve Roch-Decter,几天前也提出了这个看法。他发推称,硅谷银行的倒闭不过是昙花一现,银行资产负债表上的商业地产贷款才是巨大的定时炸弹。

他解释道,由于借贷成本上升,贷款违约率可能会飙升;而房地产价格则会因为需求疲软而下跌,导致银行商业地产投资组合的价值也随之下跌,给银行形成筹集新资本的流动性压力。

华尔街著名投资人,潘兴广场基金负责人比尔·阿克曼则强调了小型银行在建筑和房地产领域的重要作用。如果商业地产贷款爆雷,导致储户开始挤兑小型银行,那么小银行将放缓对行业的房贷,并导致美国经济的停滞